アフィリエイトはサラリーマンの副業としても非常に人気がありますが、ある程度の報酬を得た場合、確定申告をする必要性がでてきます。

ですが、今まで会社員しかやった事がない人であれば、税金の事や確定申告のやり方がわからないのではないでしょうか。

- アフィリエイト報酬がいくらから確定申告が必要?

- 具体的な確定申告のやり方

- 白色申告と青色申告の違い

- 法人化の税金的メリット

今回は、アフィリエイトに関する税金や確定申告に関する基本的な知識やそれぞれの申告方法の違いについて徹底解説します。

アフィリエイト報酬は確定申告が必要?

会社に勤めていて副業でアフィリエイトをやっている人も多いと思います。

会社のお給料以外に入ってくるアフィリエイト報酬は全部申告しなくてはいけないのでしょうか?

いいえ、確定申告をする必要があるか否かについては「どれくらいアフィリエイトで稼いでいるか」によります。

ですが年間のアフィリエイト報酬がある程度ある人は、定められた税金を確定申告時に支払っていないと罰則の対象になってしまいます。

それではここで、確定申告が必要なのはいくらなのか、無申告時の具体的な罰則について解説します。

確定申告が必要なのはいくらから?

ざっくり言うと会社のお給料以外の年間アフィリエイト報酬が、20万円以上ある人は所得税が発生し確定申告しなくてはいけません。

- 会社から受け取っている給与所得が年収2,000万円以下であること。

- アフィリエイトなどの副業収入が1年間に20万円以下であること。

つまりアフィリエイト報酬が少なくても会社からもらっているお給料が2000万円以上であればどっちみち確定申告しなくてはいけないと言うことです。

まあ、年収2000万円以上の方はあまり多くないと思うので、副業で年間20万円以上稼いだら申告義務があると思っておけばよいでしょう。

では他に、パートやアルバイトで稼いでいる非給与所得者の場合どうなるんでしょうか?

非給与所得者の場合、アフィリエイト報酬が20万円を超えていても、パート代やアルバイト代を含めて38万円以下なら、所得税が発生しません。

つまり、38万円以下なら確定申告が必要ないということです。

確定申告しなかった場合のリスクとは?

確定申告って、とてもややこしいですよね。

個人事業主にならない限り、税金の計算なんてやったことがないですし、本気で勉強する機会がありません。

そもそも「アフィリエイト報酬に確定申告が必要だ」ということを知らない人もいます。

「軽いお小遣い稼ぎ感覚で始めたアフィリエイトが思いのほか稼げてしまった。」みたいなこともよくあります。

最初から本格的なビジネスとしてアフィリエイトに取り組む人も少ないので、【ついうっかり無申告】という感じで脱税してしまう方も結構います。

無申告だと、脱税を疑われてしまい税務調査で大きなリスクを負うことになります。

基本的に、確定申告をしなければ、延滞税と無申告加算税を支払うことになり、

脱税を理由に5年以下の懲役、または、500万円以下の罰金が課せられることがあります。

- 延滞税

- 無申告加算税

- 5年以下の懲役または、500万円以下の罰金

個人の脱税で、刑事責任を問われることはほとんどありませんが、しっかり申告していないと、納税義務違反でいろんなリスクを負うことになります。

確定申告の準備編

年間20万以上稼いで、いざ確定申告をしようと思っても何が必要かわかんない人も多いと思います。

ということで、確定申告の準備編として必要書類等を説明します。

必要なものは?

アフィリエイトの確定申告といえば、「青色申告の書類を用意しておけば、問題ないですよ。」って、聞いたりしますよね。

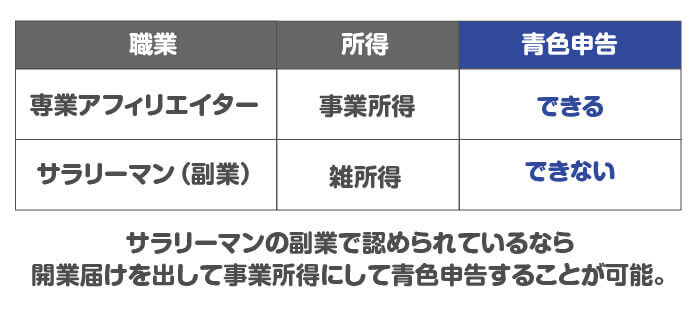

でも、あなたがサラリーマンで副業としてアフィリエイトなどの広告収入を稼いでいる場合、青色申告できないんです。

というのも青色申告は、本業で事業所得を得ていなければ、申告できないからなんです。

ちょっと、わかりづらいですが、下記のような枠組みになっています。

- 専業アフィリエイターが本業で稼ぐ:事業所得を生み出している。

- サラリーマンが副業で稼ぐ:雑所得を生み出している。

このように、サラリーマンのアフィリエイト報酬は、副業として取り組むため事業所得ではなく雑所得という扱いになり青色申告が使えません。

ただ、会社で副業が認められているなら開業届を出して青色申告で納税面での恩恵を得る事もできます。

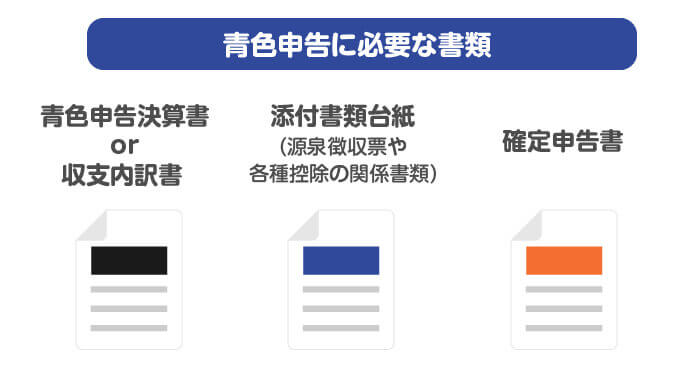

その確定申告時には下記の書類を準備しましょう。

補足

- アフィリエイト報酬の算出が終了している青色申告決算書、または、帳簿に基づいた収支内訳書(損益計算書)。

- もし、源泉徴収税額が発生している場合は、支払調書や具体的な源泉徴収税額がわかる書類。

- 必要事項を記入した確定申告書。(マイナンバーと本人確認書類を提示、または写しの添付が必要。)

上記の書類を提出すれば、アフィリエイト報酬の確定申告ができます。

いろいろと難しい言葉がでてきましたが、確定申告をするにあたって、源泉徴収票や必要経費の詳細が記された領収書がどういう意味をもっているのか整理しておく必要があります。

節税ポイントでもあるので、しっかり覚えておきましょう。

源泉徴収票

源泉徴収とは、会社の労働に対する給与や報酬を支払う側があらかじめ税金を差し引いて、その差し引いたお金を本人に代わって国に納める制度のことです。

会社から受け取っている給与や報酬額、差し引かれた税額等が書かれているのが源泉徴収票です。

基本的に会社員は、会社の経理担当の方が源泉徴収票を作ってくれ、年末調整の頃にもらえますよね。

アフィリエイトで稼いだお金を確定申告する場合、この源泉徴収票を見ながら確定申告書を作っていきます。

ちなみに、確定申告書を作成するには、下記の項目に必要事項を記入しなければいけません。

- 支払金額

- 給与所得控除後の金額

- 所得控除の合計額

- 源泉徴収税額

これらの情報は、源泉徴収票を見ればいちいち調べなくてもすぐにわかります。

経費などの領収書

確定申告時に、経費額を合計し申請することで、支払う税金を抑えることができるので、領収書やレシートが必要です。

アフィリエイトをする上で、必要になったものは必要経費として利益からは除外されます。

なんでもかんでも経費になるわけではありませんが、仕事のために使ったお金は全て領収証もらって残しておくことで確定申告に使えます。

領収書とは、お金を支払ったことを証明する書類のことです。

お金を支払ったことを証明するには、下記の3つのことが記されている必要があります。

- 料金の支払い先

- 日付

- 金額

- 明細

上記のことがわかれば良いので、必ずしも領収書である必要はありません。

どのようなものが経費に該当するのか?詳しくは「アフィリエイトの経費にできる出費一覧【最強の節税方法】」の記事で解説していますのでご覧ください。

確定申告の実践編

確定申告と一口に言っても白色申告や青色申告があります。

「自分はどちらで申告すれば良いのか?」

「その具体的なやり方は?」

最初はよくわからないですよね。

それでは実践編として、実際に確定申告をする場合の具体的な手順について解説していきます。

白色申告書類の作成

確定申告には青色申告と白色申告があります。

簡単に言うと青色申告は、複式簿記と言うちょっと面倒な方法で申告する代わりに税金控除を受けられると言うもの。

白色申告は、やり方はとても簡単だけど、税金的には特にメリットはない方法です。

白色申告が適している人は、副業の認められていない会社員で雑所得としてアフィリエイト報酬を得ている人です。

※ちなみに会社員でも、副業の認められている会社であれば開業届を出して青色申告を使うことができます。

白色申告の具体的なやり方ですが、こちらの申告では青色申告のように専用の書類がありません。

白色申告では、下記のものを準備します。

- 確定申告書B

- 収支内訳書

青色申告なら、時間をかけて青色申告承認申請書を用意しないといけないんですけど、白色申告なら、収支内訳書を作成しておけば良いだけなので、すごく簡単です。

収支内訳書の記入内容も、たったこれだけです。

- 1年間のアフィリエイト報酬

- 原価

- 家賃等

- 人件費

- その他の費用

1年間のアフィリエイト報酬から利益(所得金額)を計算して、収支内訳書に記載すれば作業完了です。

最近は、白色申告を手軽にやりたいという方のために、収支内訳書を簡単に作成するクラウド会計ソフトなどもあります。

クラウド会計ソフトであればクラウド会計ソフトfreeが直感的に操作できて手軽に申告できるのでとても便利です。

一番メジャーで、2人に1人が使用していると言われている弥生シリーズです。

雑所得の定義

ちなみに雑所得の定義ですが、簡単に言うと「事業という認識があれば事業所得で、副業という認識なら雑所得」ということです。

でも、副業でアフィリエイトに取り組んでいると、サラリーマンの給与が月20万円なのに、月100万円を突破してしまうことがあります。

「さすがに、副業でも事業所得になるのでは?」と思いますよね。

これでも、給与収入をメインとして生活しているのであれば、雑所得として税務署に申告します。

つまり、どちらで生計を立てているかということが大切なんです。

つまり、サラリーマンがアフィリエイトを副業だと認識して作業に取り組む場合は、すべて雑所得と考えて問題ないです。

個人事業主の方は青色申告で節税

専業アフィリエイターや、個人事業主として廃業届を出している人は青色申告での確定申告が絶対にいいです。

白色申告を選べないわけでは無いですが、税金的なメリットがないため選択肢には入らないと思います。

青色申告には2つのタイプがあります。

- 10万円の控除

- 65万円の控除

この2つの青色申告の違いについては次のようなものがあります。

| 控除 | 簿記方法 | 特徴 |

|---|---|---|

| 10万円控除 | 単式簿記 | 申告は割と簡単だけど控除は少し |

| 65万円控除 | 複式簿記 | 申告書を作るのがすごく大変だけどたくさん控除受けられる。 |

簡単に言うとこういうことです。

大きな理由がない限り、基本的には65万円の青色申告特別控除が受けられる方がいいですよね。

一方少額しか控除にならない方の青色申告では、単式簿記を使います。

記帳方法で手軽に青色申告出来るのですが、今はオンラインで税務署に電子申告できるクラウド会計ソフトなどがあるので、わざわざこちらを選ぶ必要もないかなって思います。

どっちにしても、専業アフィリエイターや個人事業主は、青色申告することで節税しやすく、たくさんのメリットがあるということです。

どこまで経費と認められる?

さて、控除に使えるアフィリエイトの経費。

いったいどこまで経費として認められるのでしょうか。

確定申告時に支払う税金(住民税や所得税)は、アフィリエイトの収入から経費と各種控除を引いた金額に応じて課税されます。

特に、ネットビジネスは、一般的な物販ビジネスと異なり、経費率が少なくなりがちなので、経費のポイントを押さえて確実に節税につなげることが大切です。

私は、サイトアフィリエイターなので、有料の情報商材やテンプレート、作業代行ツール、記事作成の外注費用、レンタルサーバー代、ドメイン代など、詳しく調べてみると経費計上できるものがたくさんあります。

一般的にはアフィリエイト報酬のうち、20%~30%は、経費として計上できることが多いです。

これ以上、経費が増えてくると、税務署から脱税の疑いがかけられるため、目安程度に覚えておいてください。

アフィリエイトの経費にできる出費一覧【最強の節税方法】(近日公開予定記事)

兼業アフィリエイターは給与所得も申告

アフィリエイト以外にも、仕事をかけもちしているのであれば、給与所得も税務署に申告しなくてはいけません。

1月1日~12月31日の1年間の所得に応じた所得税と住民税を納税するため、アフィリエイトだけ申告すれば良いというわけではありません。

確定申告の手続きが完了すると、税務署から居住地域の市区町村に住民税額が届けられます。

特別徴収を選択している場合、会社の労働に対する住民税に、アフィリエイトの住民税がプラスされて会社に通知されてしまいます。

ちなみに、会社で住民税を支払うことを、特別徴収といいます。

このままでは、会社に副業をしていることがばれてしまいます。

「会社にばれたくなければ、どうすれば良いの?」って、思いますよね。

こんなことがばれたら、副業規定に違反して、会社をクビになるかもしれません。

会社に通知してほしくなければ、普通徴収を選択しよう

会社にアフィリエイトで稼いでいる事実を知られたくなければ、普通徴収を選択してください。

普通徴収なら、会社ではなく自分の家に住民税の納税通知書が送付されるため、会社にばれません。

確定申告時の住民税・事業税に関する項目に「自分で納付」(普通徴収)という項目がありますので、しっかりとチェックを入れておきましょう。

申請用紙が少し異なりますが、市区町村へ住民税を申告する場合は、給与・公的年金等に係る所得以外の住民税の納付方法の項目の「普通徴収(個人で納付します)」にチェックを入れておけば、自分で直接納税できます。

アフィリエイトは法人化した方が税金がお得?

サラリーマンにとって法人化というのは、ある意味では大きな夢のような話ですよね。

今まで、雇われる経験しかしてこなかったけれども専業アフィリエイターになり、自分だけの会社を経営するということを、1度くらいは経験してみたいという方も多いでしょう。

しかも、税制上有利になると聞くことも多いので、そのメリット、デメリットについて詳しく解説します。

法人化のメリット・デメリット

まとまったアフィリエイト報酬が入るようになれば、法人化を視野に入れてビジネスを展開して行くと税制上のメリットがたくさんあります。

しかし、税制上のメリットばかりに目を奪われて、デメリットの存在を忘れてしまってはいけません。

法人化によるメリットは、下記の通りです。

- 法人化することでASPのクロージング案件を受けやすくなった。

- 銀行融資など、社会的な取引で優遇されるようになった。

- 法人化に伴う確定申告は、非常に手続きが複雑であるため、すべてを税理士に代行依頼できる。

- 経費に含められる範囲が広がり、節税効果が高くなった。

- 決済日に決まりがないため自由に決定できる。

- 相続税が発生しない。

- 累計売上が1,000万円を超えたとしても、消費税の支払いを2年間免除できる。

- 家族や自分に支払う役員報酬を経費にできる。

一方で、法人化してしまうことでどのようなデメリットがあるのでしょうか。

- 青色申告よりも確定申告の手続きが複雑になってしまうため、税理士などの専門家に仕事を依頼しなければいけない。

- アフィリエイターとして法人化するに費用がかかる。

- 社会保険に加入しなければいけない。

- 法人の口座に入っているお金は、生活費などに自由に使えない。(法人口座に入っているお金を引き出し、生活費に入れると横領という行為になる。)

- 法人化した場合、解散する場合も30万円程度の費用が発生する。

このように、法人化することでたくさんのメリットやデメリットがあります。

儲かっているときは良いですが、アフィリエイターは、ウェブサイトがペナルティを受けることで圏外へ飛び、無収入になるリスクがあります。

1度、法人化してしまった以上、解散するのにもお金が発生するので、慎重に判断しましょう。

法人化した場合と個人事業主ではどちらが税金的にお得?

皆さん、法人化と個人事業主を比べる際、税金面ばかりに注目がいきがちですが、どっちがお得かは、その時の経営状態によると断言できます。

たとえば、サイトアフィリエイトで生計を立てる場合、年間1,000万円以上の収入が安定して入るのなら、法人化した方がお得でしょう。

他にも、役人報酬を支払える家族がたくさんいるのなら、すべて経費にできるため、多くのお金を手元に残すことができます。

この点について、しっかりと理解できているかで、法人化による恩恵の受け方がまったく異なります。

そして、アフィリエイトの事業を拡大するため、銀行融資が必要となってくることもあります。

その際、税制上のメリットよりも、法人格という経営状態が大きなメリットにつながります。

もし、将来的なリスクがあることも考え、年間1,000万円以上のお金が安定して入っているのであれば、法人化して事業を拡大していくことで税金的にお得になるといえるでしょう。

まとめ

今回は、アフィリエイト報酬を確定申告するにあたり、基本的な知識や申告方法の違いについて解説してみました。

苦手意識をもたれやすい税金面のお話しでしたが、慣れてしまえば簡単です。

法人化するのであれば、法律に詳しい税理士さんに依頼する必要がありますが、白色申告や青色申告ならクラウド会計ソフトを利用すれば自分で簡単にできます。

年間20万円以上のアフィリエイト報酬がある人は申告漏れのないようにしっかり確定申告をしましょう。

コメント